产品中心

产品五:利率期货

利率期货行情解析:价格走势、交易策略与风险管理

利率期货是金融衍生品市场的重要工具,主要用于对利率水平进行预测和风险管理。随着债券市场和利率市场的发展,利率期货交易在投资者和机构风险管理中发挥着越来越重要的作用。

一、利率期货概述

利率期货是以债券或利率指数为标的的标准化合约,投资者可以在交易所进行买卖。与现货利率工具不同,利率期货采用保证金交易机制,允许杠杆操作,从而放大收益和风险。常见的利率期货品种包括:

国债期货:以国债为标的,如5年期、10年期国债期货

短期利率期货:如3个月期利率期货

利率期货广泛用于对冲利率风险、资产负债管理以及利率投机交易。

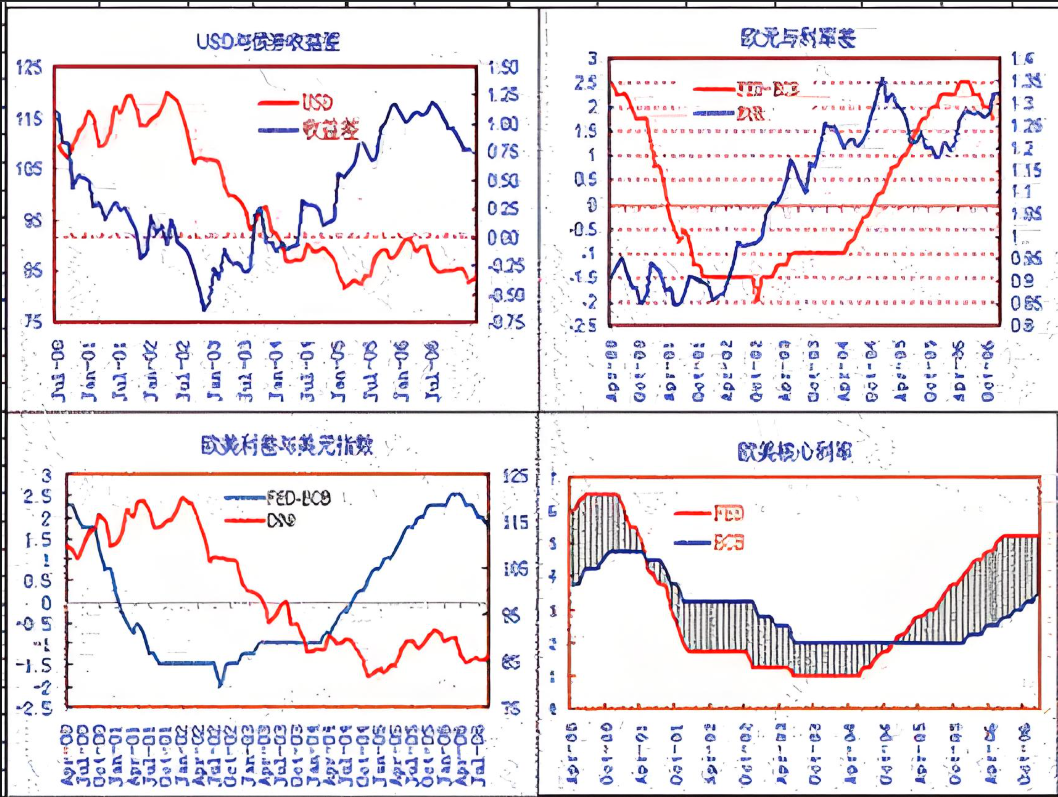

二、利率期货价格走势分析

近期,利率期货价格受货币政策、通胀预期、经济数据以及央行利率决策影响显著:

当央行加息或通胀上升时,利率期货价格通常下跌;

当经济数据疲软或降息预期增强时,利率期货价格可能上升;

投资者可结合利率期货走势图和技术指标(均线、MACD)分析价格趋势和支撑阻力位。

三、利率期货交易策略

趋势交易策略

根据利率期货价格走势顺势操作,抓住单边行情机会。套期保值策略

银行、基金或企业通过利率期货对冲债券投资或贷款组合的利率风险。套利策略

利用不同期限、不同市场间的利率期货价差进行套利操作。波段操作策略

在价格震荡区间内通过高抛低吸获取短线收益。

四、利率期货投资风险提示

杠杆风险:保证金交易会放大盈亏。

市场波动风险:经济数据或政策意外可能导致利率期货价格剧烈波动。

流动性风险:在极端行情下,可能出现交易不畅情况。

五、结论

利率期货作为金融市场的重要衍生工具,不仅可以用于风险管理,也适合专业投资者进行交易。投资者在操作利率期货交易时,应结合技术分析与基本面信息,科学制定交易策略,合理控制仓位,以在市场波动中稳健获利。

返回列表

返回列表